Imagine que você investiu em uma ação por 5 anos. Durante esses 5 anos, ela subiu praticamente em linha reta, como se fosse uma renda fixa. De repente, ela cai 70% em um único dia. Mais de 5 anos de retornos são apagados e agora os investidores estão com um grande prejuízo. Muitas vezes, isso é a consequência dos cisnes negros.

Eventos raros, imprevisíveis e de alto impacto sobre a sociedade e a economia. Estes são os eventos cisnes negros. Quando eles aparecem, mudam toda a configuração atual, trazem grande volatilidade e desestabilizam o que estava consolidado. Já tivemos muitos destes eventos, e eles ainda vão aparecer mais vezes.

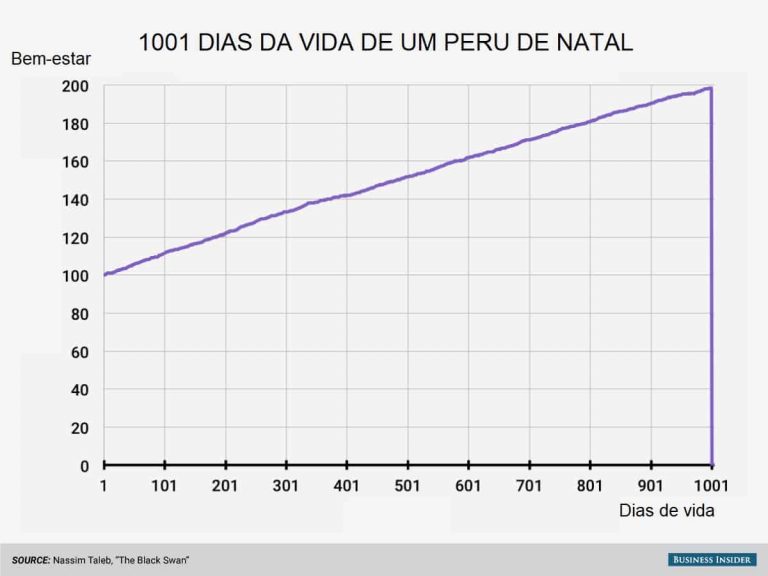

Os cisnes negros podem ser descritos utilizando a história do Peru de Natal: ele é cuidado e alimentado todos os dias por 1000 dias, seu bem-estar sempre está aumentando. Com isso, ele conclui que no dia 1001 será excelente.

No entanto, ele é abatido e servido na festa de Natal, sua escala de bem-estar vai a zero. Ele não tinha ideia disso, mas seu dono sabia muito bem. E é justamente essa a lógica dos eventos cisnes negros: eles estão na área de fatos que não sabemos que desconhecemos.

E eles aparecem por conta da característica mais importante: imprevisibilidade. Por conta disso, a maioria das pessoas é pega de surpresa quando os cisnes negros aparecem. Mas é possível se preparar? Se sim, quais foram os maiores exemplos de cisnes negros no mercado financeiro?

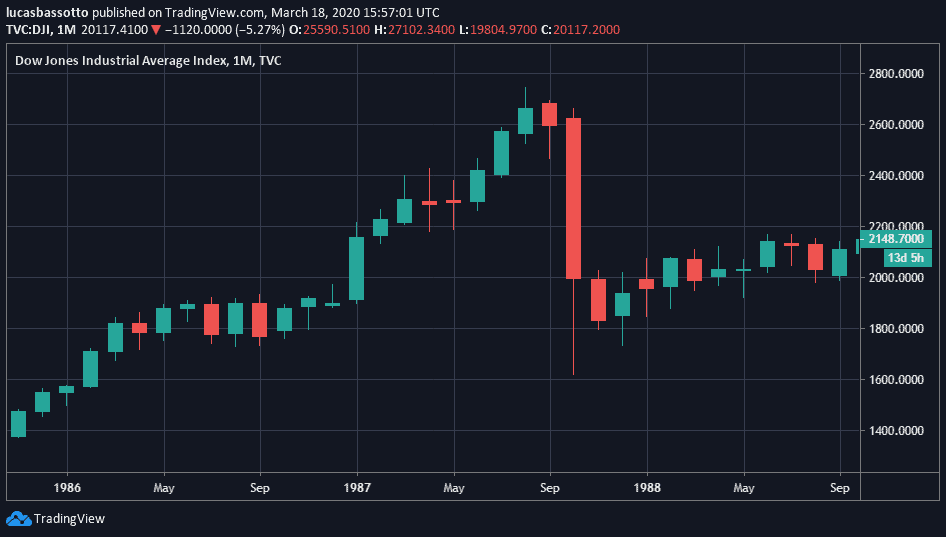

Segunda-feira negra (1987)

A segunda-feira negra de 87 foi o pior dia da história no mercado de ações dos Estados Unidos: uma queda de mais de 20% no índice Dow Jones. Ninguém sabe exatamente qual foi o motivo, mas se você observar o contexto, o mundo estava com a economia em um crescimento lento e o dólar estava sob desconfiança após o fim do seu lastro em Ouro.

Essa foi uma das quedas mais misteriosas na bolsa de valores, fruto de uma “histeria coletiva”. Ainda assim, ninguém poderia prever ou se antecipar, e essa é a essência dos cisnes negros.

11 de setembro de 2001

Eu ainda era uma criança assistindo TV Globinho quando a programação foi interrompida para noticiar os ataques do 11 de setembro no World Trade Center em Nova York. Foi uma das cenas mais impactantes que já vi em toda minha vida, dois aviões batendo contra as torres, pessoas se jogando lá de cima.

De imediato, as bolsas de valores despencaram no mundo inteiro, a bolsa brasileira despencou 9,41% e o Ouro subiu +5,61%. No entanto, aquilo mudou, talvez para sempre, o curso dos países no Oriente Médio e da economia americana. Países entraram em guerra civil, o governo americano desestabilizou algumas regiões e iniciou-se uma larga escala de sistemas de vigilância doméstica e internacional.

Tirando as teorias da conspiração, ninguém conseguiria prever aquilo. Simplesmente aconteceu e trouxe grandes impactos para a sociedade contemporânea, que estava presenciando o surgimento da internet e o grande avanço das presentes tecnologias. Essa é a essência mais pura dos cisnes negros.

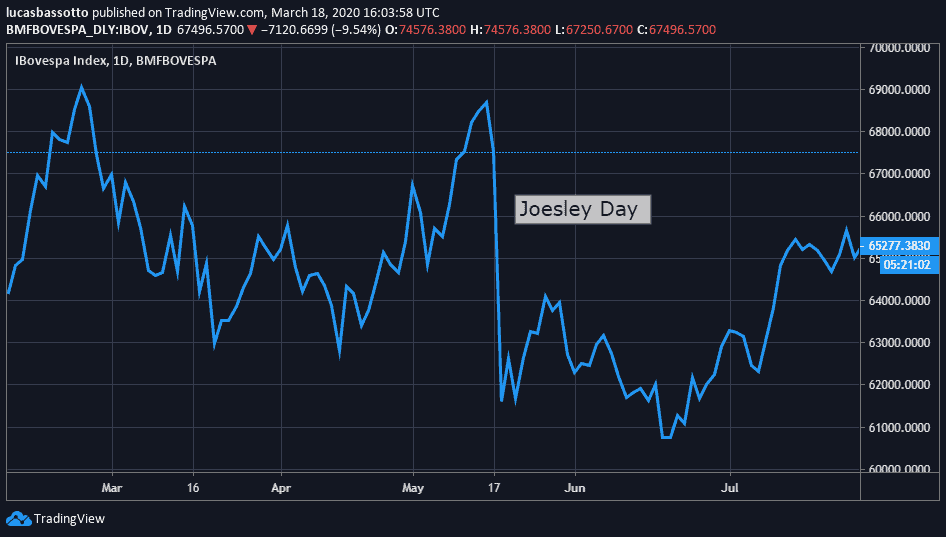

Joesley Day (2017)

Em 2017, o Brasil já não estava bem. A economia estava recolhendo os cacos depois do impeachment de Dilma Rousseff. O controverso ex-presidente Michel Temer estava lutando para aprovar as reformas estruturais, controlar a inflação, diminuir a taxa de juros e fazer a economia voltar a crescer.

A bolsa brasileira, o Ibovespa, estava seguindo o mesmo caminho. Depois de chegar ao fundo do poço em 2016, o índice apresentava sinais de recuperação. Entretanto, tudo isso foi colocado em cheque quando um empresário “peixe grande” que era réu na Lava-Jato resolveu soltar uma bomba.

Joesley Batista, dono da JBS, vazou uma gravação do Temer supostamente concordando com o pagamento do “silêncio” de Eduardo Cunha, um dos políticos mais influentes do esquema de corrupção brasileiro envolvendo cartel de construtoras para compra de poder político.

Caso Temer fosse investigado, as chances de impeachment seriam grandes, o que seria desastroso para a economia brasileira naquele momento, pois o país mal tinha saído do processo de Dilma. Consequência: Ibovespa despencou 8,83% e o dólar subiu 7,44%. Joesley fez operações de compra de dólar antes de entregar a gravação.

A questão é: ninguém sabia desse evento. Mas Joesley sabia muito bem. É a história do Peru de Natal.

Especulação da Taurus

Uma fabricante de armas de qualidade duvidosa viu suas ações dispararem mais de 400% em 31 dias de negociação na bolsa. Quando se observava o balanço financeiro, não havia nenhum número plausível que sustentasse essa valorização. A Taurus estava com um resultado financeiro ruim.

No entanto, o mercado gosta de especular, apostar e se antecipar. Bolsonaro tinha acabado de assumir a liderança nas intenções de votos para a eleição presidencial de 2018. A ideia geral era: Bolsonaro vai liberar o porte de armas e a população vai correr para se armar nos próximos anos.

Com isso, muita gente começou a comprar ações da Taurus, formando uma bolha. No final das contas, houve só uma flexibilização na posse de armas e as burocracias para conseguir uma arma de fogo ainda estão as mesmas. Não demorou muito para as ações despencarem.

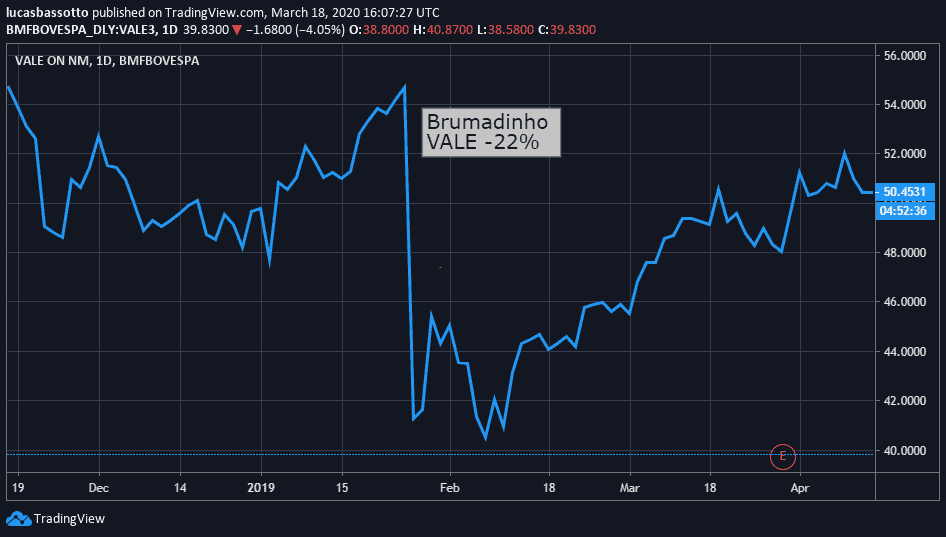

Brumadinho (2019)

Esse foi um dos acontecimentos mais tristes que já vi. Uma cidade pequena, onde provavelmente grande parte da população se conhecia, é coberta por lama e rejeitos de minério. Uma barragem da Vale estourou e deixou mais de 270 mortos e um grande número de desaparecidos. Um dos piores desastres ambientais da história.

Como esse evento ocorreu em um final de semana, a bolsa brasileira estava fechada. No entanto, ações da Vale negociadas no exterior despencaram. Na abertura da bolsa brasileira, os papéis da mineradora entraram em leilão e abriram com uma queda de 24,52%. O Ibovespa caiu 2,25%.

Tirando os engenheiros que estavam monitorando a segurança da barragem, mais ninguém no mercado sabia desses riscos. Quem comprou Vale viu a ação subir ao longo dos anos, mas de uma hora para outra teve um prejuízo de 24%.

Vale lembrar: se caiu 24%, será preciso subir 32%, regra de porcentagem. Depois que um ativo cai de preço, é muito mais difícil para ele subir. A empresa só recuperou a mesma cotação no final de 2019.

COVID-19 (2020)

Desde a última Grande Crise, em 2008, os mercados de ações alcançaram grande valorização. Só o S&P 500 subiu mais de 350% de 2008 a 2012. O Quantitative Easing, política de emitir dinheiro para injetar no sistema financeiro, funcionou naquele momento e, tirando alguns sustos, os Estados Unidos entraram no maior ciclo de crescimento econômico da história.

Embora alguns dados apontassem para uma queda de crescimento nos próximos anos, nada dizia que a economia americana passaria por uma grande depressão, ao menos no curto prazo (horizonte de 1 a 3 anos). Até aparecer o COVID-19, famoso Coronavírus, mudando toda a configuração e expectativa da economia mundial.

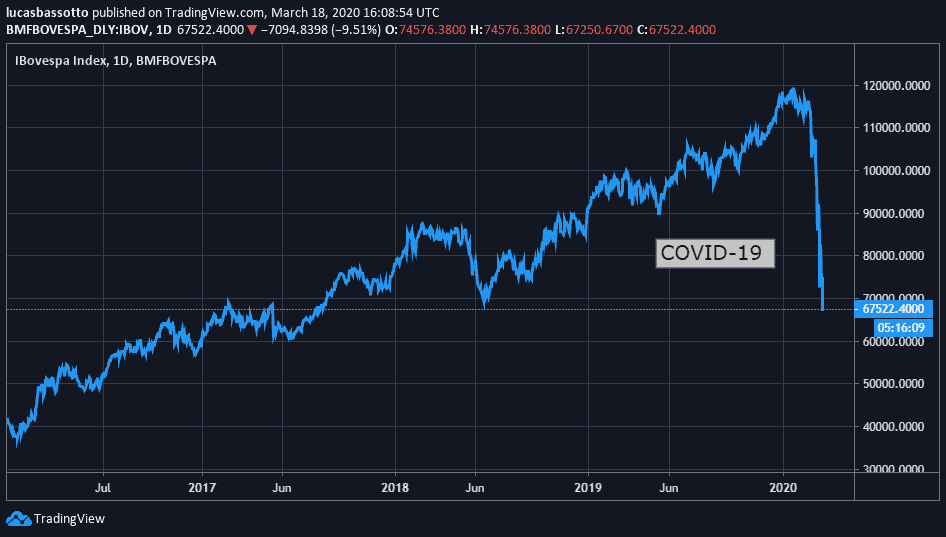

Em um primeiro momento, os mercados não se importaram muito, pois achavam ser um evento isolado na China. Mas em algumas semanas tudo mudou e o contágio no mundo cresceu em função exponencial. Em algumas semanas, os mercados desabaram e retornaram para os preços de 2018. Em uma semana, o Ibovespa teve 5 circuit breakers e perdeu mais de 35%.

Muitos investidores que estavam utilizando alavancagem (operando com dinheiro emprestado) viram seu patrimônio ir a zero. Os maiores fundos de investimentos do Brasil tiveram perdas gigantescas no patrimônio, entre eles o Alaska, um dos mais populares. Os ganhos de 2 anos foram apagados em 1 semana.

Agora, já se fala em recessão, mudança de paradigmas na economia mundial e estão prevendo um período difícil, tudo isso em uma questão de meses. Essa é a maior essência dos cisnes negros: eles chegam, causam um impacto gigantesco e mudam toda a configuração do sistema.

Nadando no lago dos cisnes

Não temos, de fato, como prever cisnes negros, é por isso que eles são classificados como eventos raros e imprevisíveis, afinal. É impossível controlar o surgimento desses eventos, pois eles jamais dependerão de nós. Mas é viável se preparar e até mesmo se beneficiar dessas situações.

O uso da estratégia de Barbell é fundamental para preparar sua carteira de investimentos para esses eventos. Você mantém 90% dos seus ativos em aplicações extremamente seguras (renda fixa, imóveis, dinheiro, poupança) e utiliza outros 10% para investimentos de altíssimo risco (criptomoedas, startups, ações smallcaps, derivativos).

Se os cisnes negros aparecerem, sua perda máxima será de 10%, mas você ainda terá outros 90% para investir e continuar no jogo, ao contrário do investidor que optou pelo risco médio (ações bluechips e fundos imobiliários). Você ainda poderá aproveitar o preço baixo dos ativos.

Fazer seguro de carteira também é uma opção viável. No entanto, você deverá entender do uso de derivativos como opções e contratos futuros para conseguir bons resultados. Comprar opções de venda do Ibovespa pode trazer um grande retorno nesses cenários de cisne negro, pois as opções costumam apresentar uma variação muito maior do que a bolsa.

O seguro precisa ser feito de forma periódica. Caso nada aconteça, você perderá, todo mês, o dinheiro gasto na compra das opções, exatamente como se fosse o seguro de um carro. Mas quando o cisne negro aparecer, talvez o ganho do seu seguro de carteira seja maior do que você gastou com essa operação.

Não podemos controlar os cisnes negros, mas podemos nos adaptar e quem sabe, sair no lucro com esses acontecimentos.