Jim Simons tem tranquilamente seu lugar garantido na fileira dos maiores investidores de todos os tempos. Ele é o gestor do Medallion Fund, considerado o melhor fundo de investimento do mundo. Seus ganhos passados e modo de operar o fizeram ser admirado no mercado financeiro.

Sua história é contada no livro “The Man Who Solved The Markets“.

Com formação em matemática, Jim Simons conseguiu criar a chamada “Revolução Quant” no mercado e ganhar dinheiro como poucos conseguiram. Antes de chegar ao mercado financeiro, prestou serviço como criptógrafo para Agência Nacional de Segurança (NSA) e também trabalhou como professor na Universidade de Stony Brook (Nova Iorque).

Em 1978, aos 40 anos, Jim Simons recebeu seu doutorado na Universidade da Califórnia, Berkeley, e lançou sua nova empresa de investimentos. Ele a chamou de “Monometrics”, combinando as palavras “dinheiro” e “econometria” para indicar que ele usaria a matemática para analisar dados financeiros e obter ganhos nas negociações.

Simons contrataria uma equipe de grandes cérebros para examinar os dados do mercado para identificar tendências e desenvolver fórmulas matemáticas para lucrar com elas. Utilizando análise de dados, estatística e modelagem matemática, conseguiu criar os seus primeiros modelos, colocando-os para operar através de sua empresa, a Renaissance Technologies.

A partir dos modelos, Simons conseguiu criar robôs que operam em alta frequência, explorando com maior rapidez as assimetrias e oportunidades dos mercados. Hoje, ele é uma das pessoas mais ricas do mundo.

Fortuna de Jim Simons

A revolução “quant”

Até o final dos anos 2000, grande parte da Bolsa de Valores ainda acontecia através de negociações nos pregões presenciais. Isso exigia muita audácia e agilidade dos operadores de bolsa, que precisavam comprar ou vender grandes volumes sem serem notados pelo restante do mercado.

Há lendas de antigamente que contavam que o Safra, evidentemente dono do Banco Safra, encostava na mesa e mandava o operador comprar 3 dias de dólar. E isso dá uma ideia da dificuldade que havia de se operar nesses mercados. No entanto, foi aí que Jim Simons viu a oportunidade de seus modelos.

Ele começou a coletar milhões de dados e trabalhar em cima deles. Percebeu que o mercado se movimentava em padrões e começou a modelar isso com seus conhecimentos de cálculo e estatística. Seus modelos ainda não estavam muito afinados, mas já lhe rendiam dinheiro.

Simons usava, e ainda usa, muitas estratégias de Arbitragem Estatística, incluindo a de Retorno à média, quando você faz uma operação se baseando no desvio-padrão do ativo em relação à sua média em um determinado período. Além disso, também usa operações de arbitragem e market-making.

Em 2019, a Renaissance Tech já chegou a movimentar 5% de todo o volume do mercado de ações nos Estados Unidos. A empresa tem diversos fundos, mas o principal e o mais antigo deles ainda é o Medallion.

O fundo é tão bom que chega a ter briga para entrar e sair dele. Empregados da Renaissance podem ter cotas no fundo. Certa vez um funcionário foi demitido da empresa, mas pediu para ficar com suas cotas no Medallion. E isso dá uma noção da credibilidade do trabalho de Simons.

Medallion fund: o melhor fundo do mundo

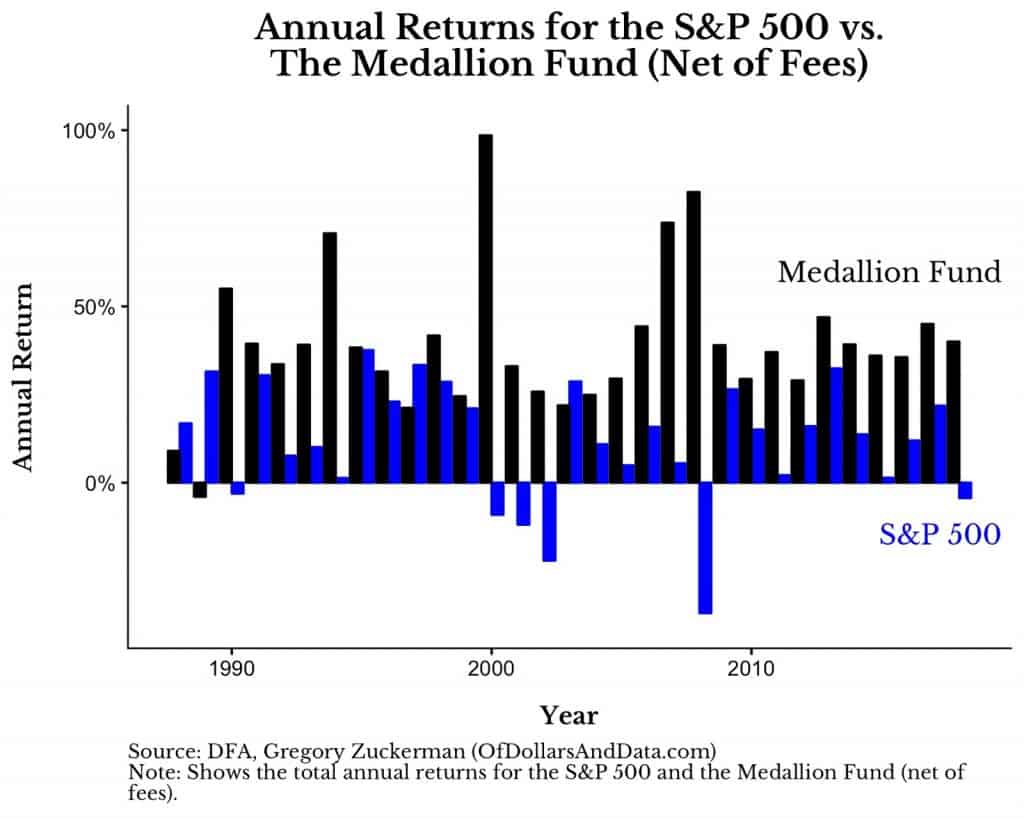

Não temos como falar de Jim Simons sem falar do maior trabalho de sua vida: o Medallion Fund, que vem tendo um retorno médio de 40% ao ano, isso descontando todas as altíssimas taxas cobradas: 5% ao ano + 40% sobre a performance. Considerando as taxas, o retorno médio de seu fundo é um absurdo.

Compare os retornos descontados de taxas com o S&P 500, principal índice de ações dos Estados Unidos. A diferença fica ainda mais evidente. Em pouco mais de 40 anos operando, o Medallion Fund só levou prejuízo em 1 deles (1989), tendo passado praticamente ileso na crise de 2008.

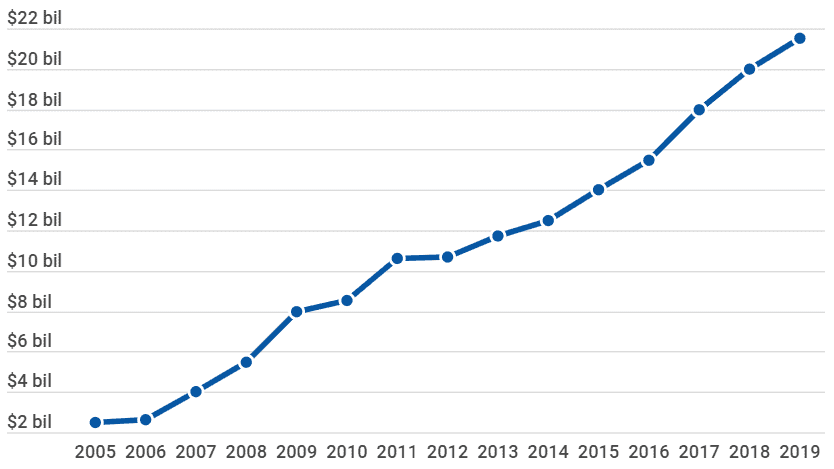

Retorno anual líquido do Medallion Fund

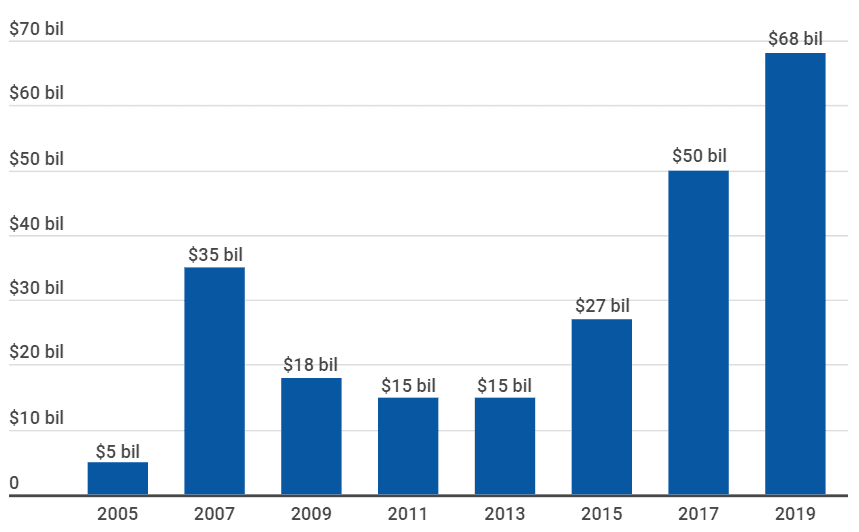

Como consequência, o número de ativos sob gestão também passou a crescer, principalmente depois que o Medallion Fund passou a operar ações na bolsa de valores, chegando a US$ 68 bilhões e movimentando cerca de 5% do mercado de ações ao dia, isso em considerar os trades de alta frequência.

Uma das principais características do Medallion são os trades de curto prazo, excelentes para serem operados por robôs, onde se consegue ganhos pequenos com baixo risco, mas de forma mais recorrente, principalmente com operações de arbitragem e market-making, que por si só já envolvem um risco menor.

Ativos sob gestão da Medallion

Absurdo, essa é a única palavra capaz de descrever o trabalho de Jim Simons e de sua equipe de Phds em Física, Matemática e Estatística. Mas você pensa que é só ter um Phd para ter um retorno acima do mercado? Se sim, você não deve conhecer a história do Long Term Capital Management (LTCM), também contada no livro “Quando os gênios falham”.

O LTCM foi um fundo formado por dois ganhadores do prêmio Nobel, destaque para Myron Samuel Scholes, criador do modelo que precifica opções, utilizado até hoje no mercado. Ou seja, tinha tudo para dar certo, correto? Pois bem, o LCTM fracassou de forma retumbante no final dos anos 90.

O fracasso da Long Term Capital Management

Para piorar, o fundo teve que ser resgatado para evitar um contágio no mercado de ações, pois este operava extremamente alavancado. Isso levantou uma enorme desconfiança para a época, mas que foi superada por Jim Simons, que disse que o LCTM tinha uma postura arrogante e que não gerenciava bem os riscos de suas operações.

O maior investidor de todos os tempos?

Os investidores seguem diferentes escolas para basear suas decisões. Uma das mais utilizadas é aquela que veio de Benjamin Graham e foi herdada por Warren Buffet, a de Value Investing: olhar para o preço das ações e ver se o valor intrínseco é correspondente.

Jim Simons praticamente fundou sua própria escola ao criar a “revolução quant”. Mas como será que ele se saiu quando comparado com Warren Buffett, o Oráculo de Omaha? O gráfico abaixo mostra uma comparação de record-track entre Simons e outros famosos investidores:

Retornos anuais do Medallion Fund

Esse gráfico contrasta ainda mais a diferença de performance entre Simons, Warren Buffet e Ray Dalio, os dois últimos sendo mais conhecidos pelo seu sucesso na Bolsa de Valores. O gráfico também deixa claro que Simons merece uma lugar na fileira dos melhores investidores de todos os tempos.

Em 2008, Simons se aposentou do Medallion, mas o fundo continua operando e fazendo muito dinheiro para seus cotistas, como nenhum nunca fez na história recente.